⚠️焦りは禁物‼️

おまとめローンに通らなかった3つの理由

✅借金の額が大きすぎる

✅借入先の数が多い

✅短期間で複数社にローン審査依頼してるローン審査に落ちるのが怖くて、焦って何社も審査に回すと「申し込みブラック」という状況になってしまう事も。

意外と盲点なので、気をつけましょう

— ごるぴー@人生逆転目指す4児のパパ (@golp06) June 7, 2024

昨年2019年5月、ぼくは借金2100万円を抱え途方にくれていました。

当時の借金の内訳は

住宅ローンが 1,600万円

消費者金融・クレジットカードのリボなどが合計8社から 500万円

住宅ローンを抜いた月々の返済額は10万円近くにもなっていました。

借金の返済で生活費が足りなくなるため、支払いは基本クレジットカード。

払えなければリボに回してなんとか食いつなぎ、毎月の給料日には消費者金融などへの支払いのため給料が入ったそばから口座が空になるという状況が続いていました。

これはなんとかしなければと思い調べてたどり着いたのが、おまとめローン。

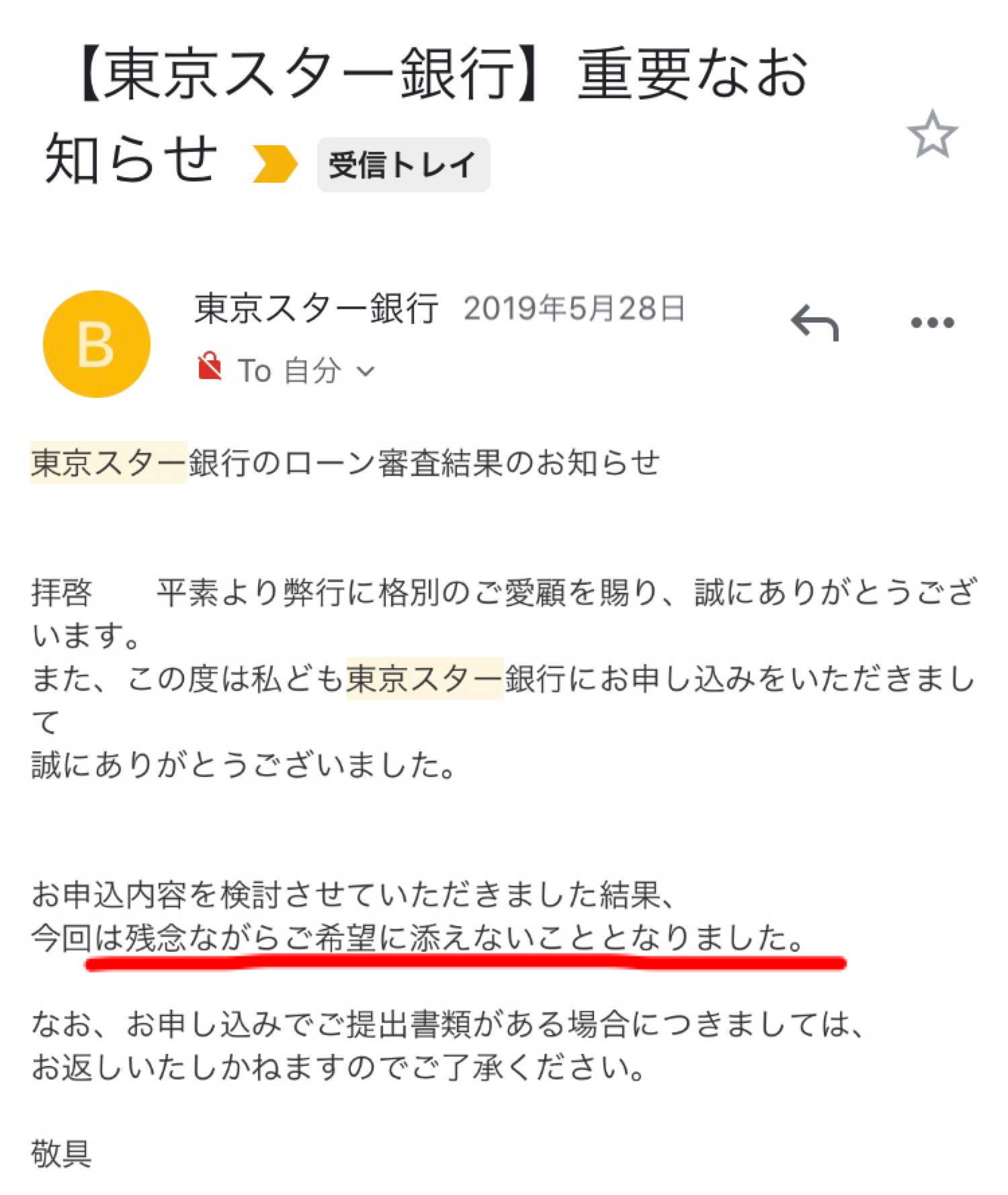

そこでネットでも評価の高い東京スター銀行のおまとめローンに審査を出してみることにしました。

おまとめローンのメリットは今借りている借金の金利が、一本化することにより今よりも低くなることにあるので、東京スター銀行の金利12%よりも高い金利で借りている、

- アコム 34万円

- モビット 40万円

- アイフル 60万円

- 楽天カードリボ 34万円

- ENEOSカードリボ 30万円

計198万円をおまとめローンに申請してみることにしました。

が!

結果はみごとに審査落ち

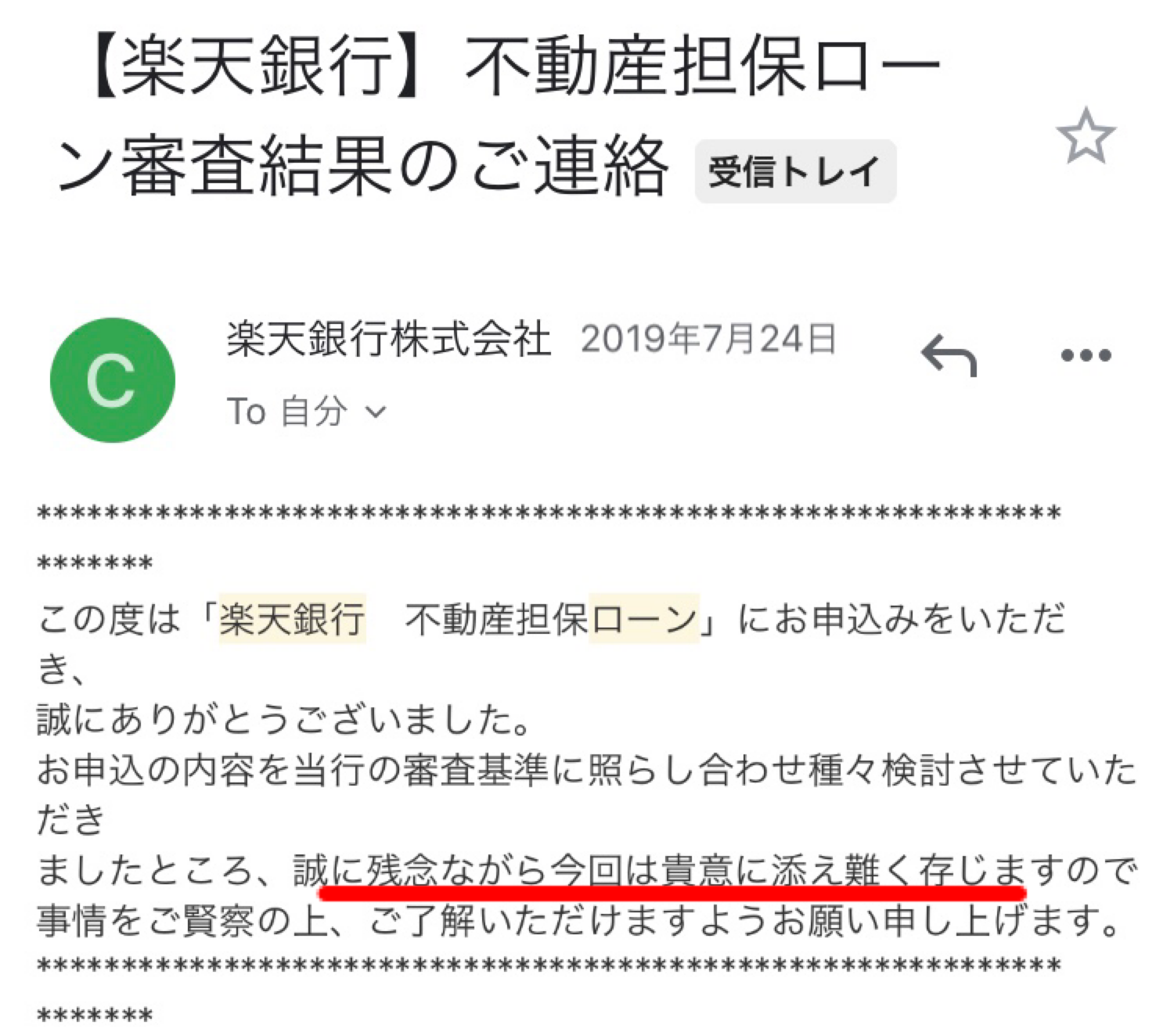

さらに、東京スター銀行の審査落ちが判明してから2ヶ月後、ぼくが所有する戸建て住宅を担保に融資を受けられると聞いて楽天銀行の不動産担保ローンにも審査を出してみましたが、やはり結果は同じでした。

時を同じくしてぼくが60万円ほどの融資を受けている消費者金融のアイフルから1本の電話が、、、。

内容は、銀行ではなく消費者金融で借金の一本化をしませんか?

とのこと。

ぼくにとっては願ったり叶ったりのオファーであったのですが、よくよく調べてみると銀行のおまとめローンとは違い、消費者金融のおまとめローンでは消費者金融の借金しか一本化ができないとのこと。

つまり、カードのリボ払いなどは対象にならないというわけです。

ただ、毎月の支払いに四苦八苦していたぼくとしては少しでも月々の返済が安くなるのならとアイフルのおまとめローンの審査も出してみることにしました。

しかし、結果は前の2社と同じ。

審査には通らなかったという結果でした。

もうここまできたら債務整理も真剣に考えよう。

そうも思ったのですが、なんとなくスッキリとしない。

そもそもおまとめローンって借金をしている人のためにあるんじゃないの?

と悪態をつきつつ、おまとめローンについて改めて調べてみるとぼくがおまとめローンの審査に通らなかった理由が明らかになりました。

おまとめローンの審査に通らない3つの理由

そもそもおまとめローンは借金をしている人にお金を貸す前提の商品のため、貸し倒れのリスクを回避するため、一般のローン審査よりも審査基準が厳しく設定されているそうです。

借金の額が大きすぎる

まず理由の1つに上げられるのが、

そもそも年収に対しての借入残高が多すぎたということ。

正直、金融機関によって審査基準が違うので正確なことはいえませんが、おまとめローンの利用限度額の上限は総量規制で定められている年収の3分の1が目安と言われています。

総量規制というのは貸金業法によって定められている「貸金業者が行う貸し付けは、本人の年収の3分の1を超えてはならない」という法律です。

つまり、当時前年の年収が400万円ほどだったぼくにとって、年収の3分の1を超える残高がある状態ではおまとめローンの審査が通る可能性はかなり低かったということになります。

借入金融機関の数が多い

理由の2つ目は借入金融機関の多さです。

当然といえば当然なのですが、おまとめローンを提供する金融機関は多重債務者に融資をするリスクを取りません。

3社以上から借入をしている人を多重債務者といいますが、やはりおまとめローンとはいえ今後返済できなくなるリスクの高い多重債務者には貸さないということです。

ここまでみてきて、ぼくがおまとめローンの審査に通るはずがなかった理由が浮き彫りになってきたわけですが、もう一つ大きな理由がありました。

短期間で複数社におまとめローン審査を依頼している

意外と盲点で考えもせずに実行してしまっている可能性があるのがこの複数社にローンの審査を出すという行為です。

ローン審査に落ちてしまうことが心配で、いくつも同時に申し込みをする人がいます。

しかし、

同時にいくつもおまとめローンに申し込むと、

場合によっては「申し込みブラック」と呼ばれる金融事故になってしまうことがあります。

短期間に申し込んだローンの件数が多いと「申し込みブラック」の状態になる可能性がありますが、申し込みブラックの目安は一般的に半年で3件以上といわれています。

ただしその基準は金融機関ごとによって違うので、

あくまでも目安として頭の片隅に入れておいてください。

できれば同時に申込みをするのは、

最大でも3件にとどめておくことのが理想です。

金融機関がローンの審査をするときには、これから借入をしようとしている人の借入状況などを信用情報機関に問い合わせることになります。

信用情報機関ではその人が実際どれくらいの借入をしているのか、過去に延滞していた履歴がないかなどを調べることができます。

そしてこの信用情報にはローンの審査をして金融機関が問い合わせをした履歴も残ります。

つまり、短期間の間に複数社におまとめローンの審査依頼をかけると他のおまとめローン審査を依頼した金融機関にもこの人は複数社に審査依頼をかけているということがわかってしまいます。

これは、自分がお金に困っていて今すぐにでもおまとめローンをしないと厳しい状況にあるということを触れまわっているのと同じことになります。

そんな人に金融機関はお金を貸しません。

半年以内に3社以上のおまとめローンに申し込みした人は、審査担当者から『申し込みブラック』として扱われ、審査に通りにくくなる危険性が高くなります。

事実お金に困っているにしろ、ある一社の審査に落ちてしまったからといってすぐに次の金融機関に審査依頼をかけるのは自分の首を締める結果になってしまうということです。

実際にぼくも審査に落ちた時は焦りました。

そして次々に審査依頼をかけてしまったんです。

この信用情報に問い合わせの履歴が残るのは約半年と言われています。

焦る気持ちもわかりますがそこをグッと堪え、半年間は耐え忍びましょう。

まとめ

最終的に任意整理を実行した僕ですが、

おまとめローンのハードルの高さには泣かされました。

うまくいけば大幅に支払額を減らせる可能性があるローンなので、

まだ試した事がない方はますは一度審査してみることをおすすめします。

□□□

また、

おまとめローン審査落ちた!

今すぐこの状況をなんとかしないといけない!

という方はぜひ、債務整理も視野に入れて考えてみましょう。

自分の借金がいくら減るのか無料でシミュレーションをしてみてください。

借金減額相談はこちら

⬇️⬇️⬇️

コメント